«Простые правила, позволяющие забыть о проблемах с возвратом долгов»

Чиков Денис, директор по инновационным проектам

«Финансовый директор»

Контроль над дебиторской задолженностью: должен ли хвост вилять собакой?

Оптовые, торговые, производственные предприятия, реализующие свою продукцию большому числу клиентов, наиболее подвержены риску возникновения просроченной дебиторской задолженности. Для них управление дебиторской задолженностью – важная часть управления оборотными активами предприятия, необходимая для поддержания его платежеспособности. Возникает вопрос – как должна выглядеть «идеальная» система управления дебиторской задолженностью (далее - СУДЗ), как предприятие может определить, что действующая на нем СУДЗ неидеальна и в каком направлении ее следует совершенствовать?

Основные требования к системе управления дебиторской задолженностью

Система должна обеспечивать реализацию на предприятии двух, по сути, взаимоисключающих направлений. С одной стороны, с помощью инвестиций в дебиторскую задолженность можно стимулировать продажи, что в свою очередь приведет к увеличению оборотных средств компании, с другой - СУДЗ должна предусматривать комплекс мер, направленных на снижение рисков неплатежей дебиторов.

Рис. 1.Взаимное влияние факторов при управлении дебиторской задолженностью.

На рис. 1 показано обратное взаимное влияние направлений деятельности по инвестированию в дебиторскую задолженность и снижения рисков неплатежей. Однако в практической плоскости истина традиционно не приемлет крайностей и находится «где-то посередине». В зависимости от ситуации кредитная политика предприятия должна определять равновесие между стимуляцией продаж и снижением рисков неплатежей. Как это реализовать, рассмотрим позже.

Тем не менее СУДЗ предприятия должна обеспечивать:

- разработку, поддержание в адекватном состоянии и реализацию коммерческой кредитной политики предприятия;

- учет дебиторской задолженности на каждую отчетную дату с необходимым набором аналитик;

- контроль над текущим состоянием дебиторской задолженности и принятие решений на основе объективных данных;

- механизм улучшений, включающий периодическую диагностику состояния и анализ причин, в силу которых у предприятия сложилось негативное положение с ликвидностью дебиторской задолженности;

- разработку и внедрение в практику деятельности предприятия современных методов управления дебиторской задолженностью.

Диагностика состояния системы управления дебиторской задолженностью

Проблемы в управлении дебиторской задолженностью, с которыми сталкиваются предприятия в реальной жизни, довольно типичны. Рассмотрим один из вариантов их диагностики и возможности решения.

Чтобы понять, что на предприятии существуют проблемы, связанные с управлением дебиторской задолженностью, в первую очередь надо ответить на вопрос: как организован оперативный учет обязательств клиентов-дебиторов? Насколько достоверно, оперативно и с какой периодичностью учитывается информация об отгрузке продукции и товаров или возможных возвратов от покупателей и, соответственно, информация о поступлении оплат или возврате авансов покупателям? Если бухгалтерия получает выписки из банка ежедневно, но учитываются они раз в неделю, или «когда будет время», то, даже если ежедневно учитывать операции по отгрузке, достоверной информации о сроках погашения обязательств клиентами-дебиторами у нас не будет. В условиях, когда информация о дебиторской задолженности и ее сроках не актуальна, функционирование системы управления дебиторской задолженности невозможно.

Далее необходимо понять, есть ли данные о расходах, которые понесет предприятие, если увеличатся размер дебиторской задолженности, а также период ее оборачиваемости, производятся ли такие расчеты и кто ими пользуется на предприятии, кто и какие решения на основе этих данных принимает.

Следующим этапом диагностики должно быть изучение таких вопросов, как: установлены ли правила коммерческого кредитования – кредитной политики; проводится ли оценка кредитоспособности клиентов, и по какой методике; оценивается ли эффективность установленных принципов коммерческого кредитования клиентов?

Затем следует проанализировать, как производится работа с просроченной дебиторской задолженностью; регламентированы ли действия сотрудников в случае ее появления, как точно исполняются эти регламенты, осуществляется ли анализ эффективности установленных действий.

Еще одной проблемой может быть то, что функции по анализу дебиторской задолженности, предоставлению товарного кредита и сбору денежных средств распределены между различными подразделениями предприятия. В этом случае должен быть четко определен регламент взаимодействия этих подразделений по указанным вопросам.

«Идеальная» система управления дебиторской задолженностью

Когда мы собрали всю информацию о состоянии дел с управлением дебиторской задолженностью, можно приступить к улучшениям. Опыт подсказывает, что пределу совершенства нет и всегда можно что-то исправить и дополнить.

Система учета дебиторской задолженности

Проработка стратегических вопросов управления дебиторской задолженностью (принципы предоставления отсрочки платежа, анализ влияния просроченной задолженности на финансовые результаты предприятия и т.п.) невозможна без действующей адекватной системы управленческого учета.

Система управленческого учета должна с ежедневной периодичностью обеспечивать актуальную информацию о состоянии дебиторской задолженности для каждого контрагента-покупателя в разрезе следующих данных:

- ожидаемая дата поступления платежа;

- сумма ожидаемого платежа;

- количество дней просрочки платежа;

- сумма просроченного платежа;

- сумма сомнительной или безнадежной задолженности.

Указанная информация должна учитываться для каждой партии отгруженной продукции или выставленного счета.

Для удобства анализа информация о дебиторской задолженности может быть сгруппирована по определенным признакам. Подобными признаками могут служить:

- наименования контрагентов;

- типы контрагентов;

- каналы реализации;

- виды реализуемой продукции или товаров;

- группы сроков задолженности (сроки «старения» задолженности) и т.д.

Формат предоставления данных может быть различен. Однако он должен соответствовать решаемым задачам и не содержать лишней информации.

Пример формата оперативного отчета для коммерческой службы приведен на рис. 2.

Рис. 2.Пример формата оперативного отчета для коммерческой службы

Из отчета (см. рис. 1) видно, что для ООО «Покупатель 1» установлена отсрочка платежа в 15 дней и лимит кредита в 2 млн руб. При этом его дебиторская задолженность составляет 1 585 000 руб., из которых 394 000 уже являются просроченной задолженностью. Строки с датами содержат информацию о плановых датах поступления денежных средств за отгруженные ранее партии продукции. Нижняя строка отчета показывает, что текущий размер общей дебиторской задолженности составляет 85,5% от установленного лимита, а процент просроченной дебиторской задолженности – 43,4% от общей суммы задолженности.

Реализация подобного отчета в информационной системе даст возможность менеджеру коммерческой службы одним кликом получать уточняющие данные по каждой клетке отчета. Например, «нажав» на клетку с просроченной суммой, он сможет получить информацию о первичном документе отгрузки (когда и что было отгружено), а выбрав клетку с наименованием контрагента - сразу сможет перейти к его кредитной истории и контактной информации, чтобы начать действовать.

Кредитная политика

Кредитная политика предприятия является регламентом, определяющим правила предоставления коммерческого кредита и порядок взыскания дебиторской задолженности. Кредитная политика принимается на определенный период (как правило, на один год) и периодически должна пересматриваться для поддержания в актуальном состоянии принятых стандартов и подходов в управлении дебиторской задолженностью и соответствия их целям и задачам предприятия.

Чтобы с помощью кредитной политики определять равновесие между стимуляцией продаж и снижением рисков неплатежей, необходимо рассчитать различные сценарии применения кредитной политики. Это позволит найти приемлемый вариант условий, когда доходы от использования отсрочки платежа превысят расходы на обслуживание дебиторской задолженности на приемлемую величину. При этом к расходам на обслуживание дебиторской задолженности следует относить расходы на дополнительное привлечение в оборот денежных средств, потери по безнадежным долгам и дополнительные административные расходы, связанные с дебиторской задолженностью.

Поясним на примере расчета (рис. 3). Производственное предприятие из г.Новомосковск, выпускающее серийную продукцию с выручкой 114 млн руб. в год, применяло консервативную кредитную политику, по сути, выражающуюся в работе с клиентами по предоплате. Финансовый директор решил пересмотреть подходы предприятия к кредитной политике и рассчитать оптимальные варианты использования отсрочки платежа. Коммерческий отдел посчитал, что при предоставлении отсрочки платежа на 10 дней, можно будет увеличить объем реализации на 30% при потерях от безнадежной дебиторской задолженности 3%, а при кредите в 20 дней – увеличить отгрузку на 50% от первоначальной выручки. При этом потери по безнадежным долгам могут составить 7%. Кроме того, клиентам, которые заплатят в два раза быстрее, будет предоставляться скидка в размере 1 и 3% соответственно для вариантов «умеренной» и «агрессивной» кредитной политики. Коммерческий отдел рассчитал, что в среднем скидкой воспользуются 33% покупателей для обоих вариантов. Финансовая служба также попросила себе в штат дополнительного работника на обслуживание учета дебиторской задолженности с содержанием 250 тыс. руб. в год. Помимо этого предприятию на финансирование дебиторской задолженности потребуется привлечь в оборот дополнительные средства, для чего будет взят кредит в банке по ставке 14% в год.

После проведенных расчетов финансовый директор выяснил, что для предприятия при заданных параметрах наиболее выгодной будет умеренная кредитная политика, применение которой позволит ему дополнительно заработать 4,3 млн руб. в год.

Рис. 3.Пример расчета сценариев применения различных типов кредитной политики.

Сегментация клиентов и нормирование размерадебиторской задолженности

Сегментация клиентов в рамках управления дебиторской задолженностью является эффективным инструментом при построении эффективных взаимоотношений с клиентами. Сегментация заключается в разделении клиентов на группы по тем или иным признакам. Для группы клиентов устанавливаются подходы, условия и нормы предоставления коммерческих кредитов.

Принцип разделения на группы зависит от отраслевой принадлежности предприятия и его положения в товарно-распределительной цепочке. Если структура компаний-покупателей достаточно однородна, группы клиентов удобно подразделять по кредитным рейтингам (кредитным рискам), сопоставляя для каждой группы, с одной стороны, формализованные требования к клиентам, с другой – параметры кредитного лимита (срок отсрочки и сумма лимита).

Обычно в сегментации используется четыре или пять уровней (например, для четырех уровней это могут быть – «низкий риск», «средний риск», «высокий риск», «максимальный риск»). Использование более пяти уровней обычно усложняет систему, однако в ряде случаев это может быть оправданно. В результате формируется таблица (рис. 4):

Рис. 4. Пример сегментации кредитных рисков (значения параметров приведены условно).

Требования к клиенту описываются в виде перечня параметров (на рис. 4 указаны три параметра), по которым будет проводиться в дальнейшем оценка клиентов на соответствие уровню кредитного рейтинга.

Если структура компаний-покупателей неоднородна, группы клиентов можно подразделять не только по кредитным рейтингам, но и по видам контрагентов, так как это может повлиять на оценку кредитных рисков. Например, может потребоваться разделить клиентов на такие группы, как: «производственные предприятия», «розничные магазины», «оптовые фирмы», «физические лица» и т.п.

Помимо проведения сегментации имеет смысл установить и нормативы допустимой дебиторской задолженности, которые должны согласовываться с общим финансовым планом предприятия. Кроме того, должны быть установлены процедуры и периодичность пересмотра этих нормативов, а их значения - доведены до ответственных лиц (коммерческого подразделения).

Принципы сегментации и установления нормативов дебиторской задолженности должны быть отражены в регламенте кредитной политики предприятия.

Анализ и оценка клиентов

В рамках анализа клиента определяется кредитный рейтинг, присваиваемый покупателю. Для этого коммерческая служба должна собрать необходимую информацию о клиенте. В общем виде перечень подготавливаемых документов может содержать:

- анкету с данными клиента;

- рейтинговую оценку (расчет рейтинга) клиента;

- копии ИНН, ОГРН и устава клиента;

- копии бухгалтерской отчетности на последнюю отчетную дату;

- другие документы.

В большинстве случаев работа с новым клиентом начинается на условиях предоплаты. В процессе работы, когда накоплена статистика платежей и поставок, кредитный рейтинг может пересматриваться и покупателю может быть предоставлен кредитный лимит.

Регламентация деятельности и уровни ответственности за дебиторскую задолженность

Для эффективного функционирования СУДЗ необходимо правильно распределить обязанности и ответственность между коммерческим, финансовым, юридическим и другими подразделениями, а порядок взаимодействия участников процесса управления дебиторской задолженностью должен быть строго регламентирован, особенно это касается моментов возникновения просроченной дебиторской задолженности.

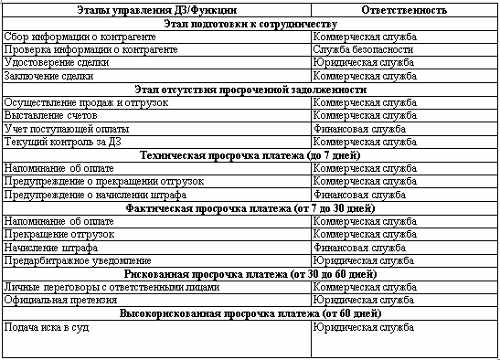

В общем виде распределение функций показано на рис. 5.

Рис. 5.Пример распределения функций в процессе управления дебиторской задолженностью.

Система мотивации персонала коммерческого подразделения

Мотивация коммерческого подразделения должна обеспечивать реализацию двух целей – увеличение маржинальной доходности продаж и снижение просрочек платежа. Например, вознаграждение менеджеров по продажам может рассчитываться так:

Вознаграждение = оклад + % от объема продаж х КДЗ.

Здесь КДЗ равен «1», если уровень просрочки платежа находится в пределах «технического», т.е. до 7 дней. Если менеджер показал выдающиеся результаты и обеспечил полное отсутствие просрочки за прошедший месяц, то КДЗ принимает повышенное значение - 1,2. Если допущена фактическая просрочка платежа более 7 дней, то КДЗ начинает уменьшаться от единицы до нуля в зависимости от срока просроченной задолженности. Хорошей практикой является расчет сроков просроченных платежей по формуле средневзвешенного показателя относительно суммы платежа, т.е. если сумма просроченного платежа составляет 1/1000 от объема продаж менеджера, то вряд ли имеет смысл лишать его премии на 50%.

Руководитель коммерческой службы должен быть мотивирован на соблюдение установленного лимита дебиторской задолженности предприятия. Если лимит будет превышен, руководитель коммерческой службы должен подвергаться штрафу, пропорциональному расходам предприятия на содержание дополнительной дебиторской задолженности, если это превышение не было согласовано в установленном порядке.

Автоматизация управления дебиторской задолженностью

В ситуации, когда число контрагентов и сделок достаточно велико – специальная система необходима: она поможет не только увеличить эффективность учета, но и сэкономить время персонала на поиск и работу с информацией по дебиторской задолженности.

Выше были приведены требования к системе учета дебиторской задолженности. Подобный учет сегодня реализовывается с помощью типовых функций большинства ERP-систем (например, «1C:Управление производственным предприятиям», MS Dynamics NAV, Галактика и др.). Большинство информационных систем позволит предоставить всю необходимую информацию о размере дебиторской задолженности, количестве дней просрочки и плановых поступлениях в различных вариантах группировки контрагентов.

Выбирая систему для автоматизации, необходимо проверить, входят ли в ее состав необходимые предприятию инструменты управления дебиторской задолженностью, какие дополнительные функции по управлению дебиторской задолженностью в ней есть. В частности, такими функциями могут быть автоматический запрет отгрузки, рассылка электронных писем клиентам о просрочке платежа, автоматическое формирование уведомлений подразделениям предприятия о наступлении тех или иных событий в процессе управления дебиторской задолженностью и другие полезные возможности.

Трансляция требований на клиентов

Для снижения рисков неплатежей клиентов предприятие может оказать методическую поддержку в управлении дебиторской задолженностью своим покупателям. Транслируя лучшие практики из своей деятельности в сочетании с дифференцируемым подходом к бизнесу клиента, можно существенно улучшить показатели ликвидности дебиторской задолженности и увеличить объем продаж.

Например, если предприятие реализует свою продукцию через сеть дистрибьюторов, то, изучая структуру и параметры реализации ее дистрибьюторской сети, можно подобрать оптимальные условия предоставления товарного кредита для дистрибьюторов. Кроме того, передавая зарекомендовавшие себя методики управления дебиторской задолженностью, можно также улучшить финансовое состояние покупателей, одновременно снижая свои финансовые риски.

Таким образом, дебиторская задолженность не грозит предприятиям гарантированными финансовыми потерями и окончательно упущенной выгодой. Напротив, грамотно построенная система управления дебиторской задолженностью позволит менеджерам выбирать «правильных» дебиторов, предприятию – увеличить портфель заказов и величину операционной прибыли.

*опубликовано в сокращении.

Об авторе

Элемент не найден!